被忽视的AMD,为什么说它能冲击万亿美金市值?

引言:英伟达太贵,AMD才是AI算力的“理性选择”

在英伟达市值高达4.41万亿美元、PE超过60倍的当下,全球AI算力市场看似被“一家独大”笼罩。但另一边,AMD正沿着自己的路线攀升——并非亦步亦趋追随英伟达,而是从推理市场撕开缺口、在全栈布局中积蓄力量。

这不是一场简单的“挑战者vs王者”之争,而更像是一盘关于AI算力平权、价值重估、政策博弈的长期棋局。AMD正用自己的商业逻辑证明:在AI的世界里,不是只有英伟达才能成为赢家。

一、AMD靠什么赚钱?三大业务的“增长韧性”与“AI锚点”

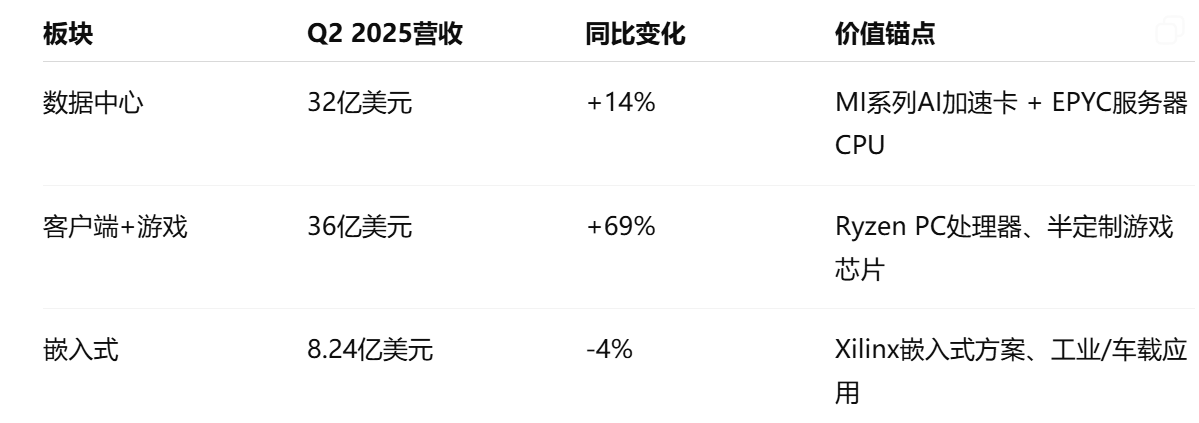

AMD的营收结构在2025年第二财季呈现出“传统业务稳底、AI业务拉动”的格局,三大板块各有角色:

在AMD的三大业务里,客户端+游戏的收入最多 ,本季度达到了36亿美元,占了大头;但从投资价值来看,数据中心才是AMD的“压舱石” 。

原因是,数据中心业务不仅包含了现在已经开始赚钱的 MI300 AI 芯片,还有未来的 MI400 增量空间,再叠加 EPYC 服务器 CPU 的市场扩张,这些都是AI时代最能拉高AMD估值的资产。

二、MI芯片:在限制与突破中寻找AI算力空间

(1)MI300系列:推理市场的“基本盘”

MI300A :全球首款面向AI、HPC的APU加速器,同时将Zen3 CPU、CDNA3 GPU整合在了一颗芯片之内

MI300X :专门面向生成式AI设计的芯片,是一款纯GPU新品,基于CDNA 3架构采用了8个GPU chiplet(芯粒)和4个IO内存,集成的晶体管数量也达到了惊人的1530亿

最新情况 :微软Azure已部署MI300X用于OpenAI模型推理,Meta在Llama 3推理中验证其性价比优势。

市场普遍认为,全球AI推理市场在未来几年将快速增长,其中云厂商和私有云部署占据主要份额——这正是AMD当前AI收入的重点方向。

(2)MI400系列:训练市场的“潜在突围者”

2025年Q2披露细节,预计2025年底至2026年初出货。

OpenAI CEO Sam Altman表态将采用MI400。

风险提示 :MI400尚未量产,性能与生态适配仍待验证。如果在训练效率和框架兼容性上实现突破,将填补AMD的训练短板,使其从“推理玩家”升级为“全场景竞争者”。

(3)MI308:中国市场的“政策变量”

受美国出口限制,Q2确认约8亿美元库存减记。

7月传出政策豁免信号,但AMD CEO苏姿丰明确表示Q3不纳入收入预期。

现实判断 :即便恢复发货,中国市场的商业兑现需要时间和合规审查周期。长期看,中国政企和互联网厂商的算力需求为AMD提供潜在数十亿美元增量,但短期贡献不可过度预期。

三、AI生态:全栈布局的“现实价值”与“成长成本”

AMD通过 CPU(EPYC)+ GPU(MI系列)+ FPGA(Xilinx) 构建全栈闭环:

EPYC CPU :5nm工艺、最高128核,成本低于英特尔Xeon,能效比优。

MI系列GPU :推理性价比突出,已获得微软、Meta等订单。

Xilinx FPGA :在推理前处理(如模型压缩、蒸馏)延迟比GPU低50%,被甲骨文、百度等客户采用。

短板 :对比英伟达CUDA,AMD ROCm虽然已适配PyTorch和TensorFlow,但在开发者数量(<50万 vs CUDA 400万+)、API完备度、驱动稳定性上仍有差距。这是AMD生态成长的必经成本。

机会 :成本敏感场景+全栈协同,可吸引中小企业和区域云厂商等差异化需求客户。

四、AI收入与利润:基于财报的“动态核算”

(1)AI相关收入估算

Q2数据中心收入:32亿美元

若按40%–50%与AI强相关,则AI收入约13–16亿美元。

上半年AI相关收入累计约27–31亿美元。

全年实现60亿美元目标需依赖MI400按期出货及MI308政策进展。

(2)盈利表现

Q2调整后净利润:7.81亿美元,同比-31%(主要受MI308禁售与研发投入增加影响)。

非GAAP毛利率43%,剔除库存减记影响可达54%。

按数据中心30%–35%净利率计算,全年AI业务净利润潜力约在8–10亿美元区间。

五、AMD估值:基于“AI增长”与“业务韧性”的重估

核心对比表(Q2 2025数据)

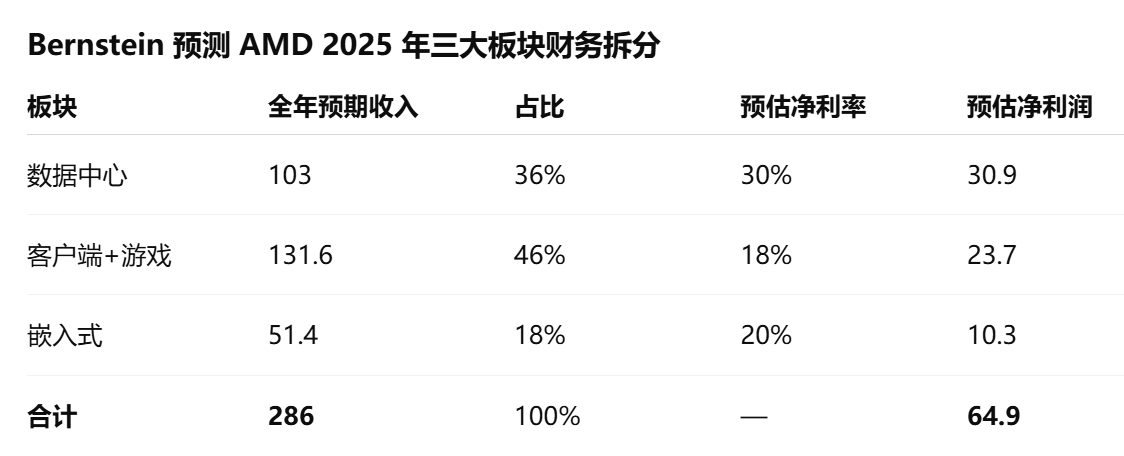

利润分拆(预估)

估值逻辑

市值2800亿美元,对应远期PE约110–120倍。

若AI收入扩张、MI400顺利出货、政策带来中国增量,净利润有望3–4年内翻倍。

对标英伟达PE区间,市值有潜力向4300–5000亿美元靠拢。

六、风险与机遇:估值的“杠杆支点”

短期风险:

1.MI400按期出货与性能兑现的不确定性。

2.推理市场可能被H20、Gaudi3引发价格战。

3.客户端PC业务受周期波动拖累。

长期机遇:

1.全球AI推理和训练市场持续扩容。

2.ROCm生态若缩小与CUDA差距,将释放生态溢价。

3.中国市场政策松绑带来的新增量。

结语:AMD的估值,藏在AI算力的“第二顺位”里

AMD既有客户端、游戏等传统业务的稳定现金流,又有MI系列产品带来的AI增长潜力。

在英伟达市值高企、算力需求长期向上的背景下,AMD的“第二顺位”定位反而更稳——它不必全方位超越英伟达,而是在推理市场、成本敏感场景和全栈协同中持续兑现利润。

随着MI400/MI500落地、生态改善和政策机会释放,未来AMD有望冲刺万亿市值。