顺网科技半年报点评:20cm涨停背后,资本到底在赌什么?

引言

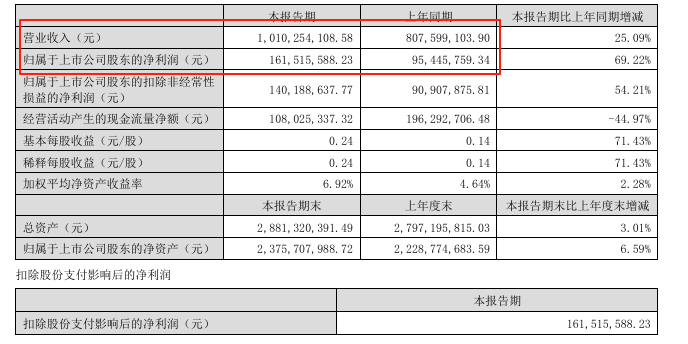

8月22日,顺网科技(300113.SZ)一路狂飙,直封20%涨停,市场情绪被瞬间点燃。短线资金一拥而上,仿佛只看见昨夜那份半年报:上半年营收10.10亿元,同比+25.09%;归母净利润1.62亿元,同比+69.22%。漂亮的数字就像一记耳光,抽得那些唱衰转型的人满脸通红。

可别以为这就是全部逻辑。市场不是小学生做算术题,光凭一张财报就敢20cm,那是把资金的智商看得太低。真正让人血脉偾张的,是顺网背后逐渐清晰的算力底盘和潜在的资本大戏 。

两年前它在手GPU超过1.5万片,A100接近千片,储备规模已站在国内前列;而且现在,公司已与英伟达、华为云签署算力合作协议,年内要上架3000张A100/H100高端芯片。顺网与英伟达的关系并非空穴来风,业内早已将其视作英伟达在大陆的重要伙伴,双方在GPU算力与智算场景上已有落地合作,只是具体规模未对外披露。

如果说英伟达代表的是国际巨头的技术背书,那么在国内,资本市场更关心的,是顺网能否被本土互联网大厂纳入棋局。 腾讯和阿里正是其中绕不开的名字。

顺网和腾讯 的关系更是有据可查:它曾为腾讯游戏《三角洲行动》提供广告推广,2018年就与腾讯联合成立过“网吧游戏安全技术实验室”;今年3月,公司在投资者关系平台上更明确回应,正在与腾讯深度合作,共同推进网吧游戏安全领域。这些实打实的合作背景,让市场自然联想到一个更远的可能性:顺网或许会成为腾讯在算力与云游戏布局中的战略棋子,未来不排除被投资甚至被整体收入囊中。

相比之下,顺网和阿里 的关系则相对模糊。公司在互动中只笼统回应“保持良好合作关系”,并未披露具体项目。但市场仍愿意把阿里拉进棋局,背后逻辑并不虚:阿里云在边缘算力上长期缺少低延时节点,而顺网正好掌握覆盖全国的网吧网络;此外,公司近年来还引入了阿里云背景的高管,为双方在技术与资源层面的对接留下接口。

从资本逻辑看,腾讯代表的是内容与流量协同 ,阿里代表的是云与算力互补 ,而顺网手里握着的,则是全国分布式的低延时边缘节点网络。一个控流量,一个控云,一个控触点,三者叠加,恰好拼成“内容—分发—算力”的闭环。这就是为什么在财报之外,市场会有更大的想象力:顺网不仅是一家转型中的公司,更是可能被巨头资本吸纳的关键拼图。

财报点燃情绪,消息释放想象,资本的算盘就是这么复杂。顺网这三年就是一场惊险大逃杀:2022年巨亏4亿,2023年勉力翻身,2024年利润再创新高。这家公司就像一名赌徒,踩着行业衰退和现金流紧绷的断崖,在云战略兑现的窄道上狂奔。

正如之前在《顺网科技:从“网吧之王”到云端算力的背水一战》中说的:这不是温吞的转型,这是孤注一掷的豪赌。半年报的掌声很热烈,但这只是中场。接下来,顺网能不能把短暂的狂欢,兑现成长期的价值?这才是真正的试金石。

一、中场战绩怎一个“猛”字了得?

1. 收入净利双增,跑赢市场预期

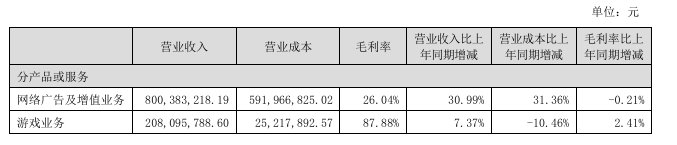

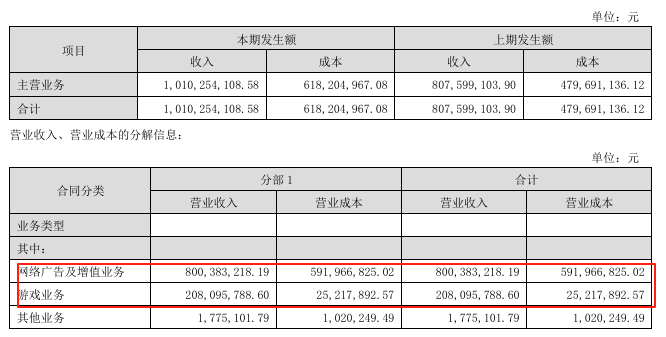

2025年上半年,顺网交出了一份漂亮到挑衅的成绩单:营收10.10亿元,同比+25.09%。广告及增值业务依旧是现金牛,收入8.00亿元,同比+30.99%,硬是把大盘子撑住;游戏业务2.08亿元,同比增长8.54%,虽然不算炸裂,但至少还在贡献。

归母净利润更是惊艳——1.62亿元,同比+69.22%;扣非净利1.46亿元,同比+54.21%。这不是小幅修修补补,而是硬生生拉起一条陡峭的增长曲线。

回头看三年轨迹:2022年巨亏,2023年盈利1.70亿,2024年2.52亿,今年才过半就干到去年的64%。全年超3亿,基本不用打问号。资本市场要的就是这种信号:拐点已现,曲线跑通。

2. EPS 提升,利润兑现感更强

基本每股收益 :0.24 元/股(去年同期 0.14 元),同比提升 71.43% 。

扣非 EPS :0.21元/股(去年同期 0.14 元),同比提升50**%** 。

这组数字比净利更有冲击力,因为它告诉股东:利润不是停留在表格里,而是真实落在每股头上。换句话说,顺网的业绩增长第一次具备了“可分配性”。这对资金有强吸引力,尤其是潜在的战略投资者——腾讯若真有资本动作,看中的绝不会是纸面故事,而是EPS带来的稳定现金回报能力。

3.现金流承压,盈利质量有“隐忧”

漂亮的财报背后也埋着两颗暗雷。

经营现金流净额1.08亿元,同比大降44.96%;

应收账款期末余额1.28亿元,同比暴增63.2%,说明营收扩张的同时,回款压力也在飙升;

研发投入0.77亿元,同比下降9.44%,研发占比从10%跌到7.6%。

表面是利润暴涨,底下是现金流紧绷、研发收缩。资本市场可以为短期的数字欢呼,但理性的投资者必须盯紧这两点:钱能不能收回来,技术能不能跟得上。

4.财报背后的市场解读

顺网的半年报足够亮眼,但股价能在22日早盘直封20cm,并不是单靠财报数字就能撑起来。要知道,市场从来不是单线程逻辑:

财报只是导火索 :净利+69%、EPS大幅提升,给资金提供了“业绩兑现”的基本理由;

消息面叠加 :DeepSeek-V3.1的发布,整个算力+国产AI板块被推高情绪;

资金的想象力 :坊间关于顺网GPU储备规模、与英伟达和华为云的合作传闻,以及与腾讯可能存在的资本联动,都成为大资金追捧的想象空间。

换句话说,财报是明牌,传闻和预期才是暗牌 。明暗叠加,才拼出20cm的剧烈行情。

因此,把顺网的涨停单纯归结为“业绩超预期”是片面的,更真实的逻辑是:半年报点燃火种,但真正添柴的是市场的想象力。

二、半年报如何映射战略路径?

1.广告业务:旧引擎的“余热”

上半年广告及增值业务收入8.00亿元,同比增长30.99%,占总营收近八成。数字很漂亮,但要看穿背后的本质:

这部分增长主要来自消费复苏后的尾声红利 ,而不是行业再扩容;

管理层还在维持对这块业务的投入,并不是因为它能重回高成长,而是因为它是唯一能快速“出血供养”的造血池。

一句话总结:广告已经不是发动机,而是血袋。它能给新业务输血,但不可能再带公司飞天。

2.云业务:利润表里的“隐身贡献”

半年报没有单列云业务收入,但净利同比+69.22%,明显跑赢营收+25.09%。光靠广告,解释不了这个剪刀差。

广告盘子再大,本质上是“低增长+有限天花板”;

真正的边际贡献,来自云算力和云电脑,哪怕规模还不算大。

这意味着什么?意味着顺网的云业务,已经从PPT走进了利润表 。虽然它的存在感在科目里还很隐蔽,但对整体业绩曲线的拉升已经不可忽视。

3.毛利率:同比小幅压缩,环比强力修复

2025H1毛利率:38.81%,对比2024H1:40.60%,同比下降1.79%,表面看是“温和下滑”;

2025Q1毛利率:33.31%,反推2025Q2单季毛利率≈46.2%。

解读

同比下降,说明云业务早期的电费、带宽、运维还在稀释利润,这是转型初期必然的摩擦;

但环比拉升到46%以上,才是关键。广告旺季加上云节点利用率的提升,把毛利率直接拉上去。

这里的逻辑是:毛利率的核心变量不是价格,而是利用率 。如果下半年顺网能保持节点高效运转,毛利率还可能保持高位;反之,一旦利用率掉下来,再亮眼的财报也会很快失色。

4.净利率:规模效应在财务端“点亮”

2025H1净利率:17.69%,对比2024H1:13.76%,提升3.93%;

按数据反推,Q2单季净利率≈20.5%。

这和毛利率修复方向一致,说明顺网正在尝到规模效应+费用摊薄 的甜头:

费用端,销售和管理开支在收入放大下被稀释;

毛利端,云业务从拖累逐渐转向正贡献。

一句话,顺网终于在利润表上进入了“放大器阶段”。

5.研发的取舍:速度优先于厚度

研发费用0.77亿元,同比下降9.44%,研发占比从10%掉到7.6%。这就是公司的态度:

短期要规模,哪怕牺牲厚度;

先跑出来,后补短板。

这条路子很冒险。跑赢了,就是奇兵;跑不赢,就可能因为技术空心化而被巨头碾压。

6.半年报映射的战略逻辑

半年报不是简单的数字漂亮,而是释放出三层逻辑:

广告业务还在兜底,但已退位为“血袋”;

云业务初步兑现,剪刀差就是最好证明;

战略路径明确:顺网压根没想“两条腿走路”,它是孤注一掷在赌速度。

这和我们之前在《顺网科技:从“网吧之王”到云端算力的背水一战》里的判断高度吻合:顺网的转型不是渐进式,而是一次押注生死的速度竞赛 。

三、风险与变量

顺网的半年报确实好看,但资本市场最怕的就是只看表面。漂亮的数字,往往掩盖着真正的暗礁。顺网的转型,本质上是一场速度与规模的豪赌,而豪赌的代价就是——风险永远不请自来。

1. 云业务利用率:真正的命门

Q2毛利率修复到≈46%,很多人就当成了“拐点已稳”。但说白了,这只是节点利用率阶段性爬坡的结果。

节点建得快,客户签得慢怎么办?闲置的GPU不但不赚钱,还在吞电费和带宽。

一旦利用率掉下来,毛利率会立刻翻脸,从业绩支撑变成利润黑洞。

资本市场最怕的就是这种“看似繁荣”。一时的高毛利,不等于长期稳态。顺网必须要用持续的客户订单去对冲利用率的波动,否则这条曲线依然脆弱。

2. C端突破:至今还是空白

半年报依旧没有披露C端云电脑/云游戏平台的体量,这已经说明了问题:C端至今没有跑通 。

对玩家来说,云游戏的延迟哪怕抖一下,用户立马转身走人。

腾讯、网易有独占内容和用户导流,顺网在内容端和品牌端明显处于下风。

如果未来两三年内C端用户规模仍上不去,顺网的云业务就只能局限在B端。

换句话说,C端渗透不起来,顺网的“长期天花板”就摆在眼前。

3. 行业与巨头的外部压强

顺网的所谓“网吧节点优势”,看起来是护城河,但别忘了:

网吧总数还在下行,行业衰退趋势改变不了;

阿里云、腾讯云、华为云一旦决定下场铺边缘节点,顺网的优势能撑多久?

顺网的成绩,本质上发生在巨头尚未全力进攻的真空期 。这个窗口能开多久,没人能保证。

风险清单总结

利用率能否稳住40%以上 :决定毛利率是真拐点,还是假繁荣。

C端能否突破规模 :决定云业务的天花板高低。

巨头是否加速进场 :决定顺网是能跑成“行业角色”,还是沦为配角。

结语:顺网的未来,赌局未收场

半年报的烟花很绚烂,但真正决定顺网命运的,是它能不能把基础设施的优势,变成长期的现金流护城河。别忘了,这家公司已经在全国铺开 300+ 边缘机房 ,覆盖 70万+ 终端 ,手里握着一套自研的算力调度平台,把“杂乱的网吧资源”拼成了一张全国算力大网。看似草根,其实才是顺网的底牌。

更重要的是,顺网的转型不是虚无缥缈的PPT,而是有清晰时间表的落地进程:

8月下旬 :华为云联合发布会,可能带来“AI+游戏”的产业合作;

9月 :ChinaJoy,顺网拿自家的AI+云游戏方案冲击全行业视野;

10月 :GPU二期机房预计投产,传言中包含约1000张H100,如果兑现,将直接撬动营收与利润的新加速点;

11月 :“AI云网吧”方案落地,15万存量网吧终端一旦开始升级,哪怕10%的渗透率,也意味着数亿元级的新增收入。

这四个节点,不是梦想,而是催化剂,一颗接一颗,摆在顺网的时间轴上。

所以,顺网不是没有风险。利用率能不能稳住?C端能不能突破?巨头会不会杀进来?这些都悬在头顶。但它也不是没有机会。手里有节点、有技术、有时间表,这才是资金敢于压上去的理由。

这就是我们对顺网的判断:它不再是“网吧之王”的残影,而是一个押注速度、押注未来的算力玩家。半年报只是中场哨声,真正的胜负,要看下半程的四连击能不能兑现。如果兑现,顺网会站上国内算力格局的前排;如果熄火,它就可能被巨头碾成陪跑。

更关键的是,市场不会忽视它与腾讯、阿里之间已经存在的合作背景与潜在协同。一个掌握流量入口,一个掌握公有云生态,顺网则提供全国性的低延时节点网络。这三者叠加,不仅能拼出“内容—分发—算力”的闭环,也意味着顺网随时可能成为巨头资本局里的关键拼图。

顺网的未来不是等出来的,而是跑出来的。赌局还没收场,真正的考验才刚开始——而收购传闻的阴影与光环,也许才是这场赌局里最值钱的筹码。