OCS产业链观察:国产机会在哪里?

一、为什么OCS突然火了?

大家的目光都盯在GPU上。H200、GB200、MI300,谁跑得快、谁断货,成了AI圈天天刷屏的焦点。可现实是:GPU算得再快,也常常干瞪眼。为什么?因为路不够宽。

你可以把AI训练想成万人马拉松,跑鞋越来越先进,但赛道还是老样子——窄、堵、红绿灯多。结果不是加速,而是互相绊脚。数据中心正是如此:芯片性能一脚油门踩到底,结果全堵在电交换机这个路口,功耗狂飙,延迟堆叠。

于是,一个听起来有点陌生的词开始刷屏:OCS,光电路交换。它不去造更快的GPU,而是干脆把红绿灯拆掉,修一条光子快车道。让数据不再折腾,不再绕路,而是真正做到光进光出,直达彼岸。

过去半年,OCS这个词在产业圈和资本市场刷屏:

OCS已经不只是实验室里的玩意,而是实打实进入产业化的快车道。问题来了——它的赛道到底有多大?谁能分到蛋糕?

二、OCS产业加速的三大驱动

OCS其实不复杂,一句话能讲清:传统交换机要“光变电,再电变光”,效率低又费电;OCS直接“光对光”,少了中间环节,自然快、省、稳。

那为什么它会在2025年突然热起来?背后有三股力量在推:

第一股力量:AI训练需求爆炸

大模型训练集群规模动辄上万颗GPU/TPU,算力像水龙头全开。问题是,水管太细,水流不畅。谷歌公开资料显示,已在Jupiter/TPU网络体系中深度集成OCS,用来疏通这条“血管”,让GPU不再白白干等。

第二股力量:产业联盟助推

以前各家公司各搞各的,接口不统一,规模化推进困难。2025年7月,OCP宣布成立OCS子项目,并在8月的APACSummit上正式展示。谷歌、微软、Meta、英伟达、Lumentum、Coherent、iPronics(光波导可编程光子平台)等都是首批参与者。联盟一旦定标准,OCS就不再是“孤岛技术”,而是产业共识。

第三股力量:财报信号来了

资本市场最信什么?财报。2025年,Coherent明示液晶OCS平台已经产生初始收入;Lumentum则在季度财报和媒体沟通中反复强调OCS需求增长,并明确指引2026年将带来更明显的增量。这说明OCS正在从PPT概念转向利润表兑现。

如果拉长时间线来看,OCS的发展大致经历三个阶段:2015–2022是实验室期,更多停留在论文和小规模试验;2023–2025进入导入期,谷歌率先在TPU网络里用起来,OCP也成立了项目组;2026之后,才是真正的放量期。换句话说,现在正处在从“试验”走向“窗口”的关键过渡点。

注:OCS侧重“光层切换”,并不取代端口侧的光模块(电光/光电转换通信器件),两者在架构中是互补关系。

三、技术路线格局:四派争雄

OCS不是一条独木桥,而是多种方案在赛跑。就像新能源车,大家都说电动车是未来,但有的走锂电池,有的想上氢燃料,路线未必只有一个赢家。

目前,OCS主要有四条派系:

MEMS微镜方案(微机电系统光学反射技术)

用微型镜子反射光路,优点是成熟可靠、能大规模出货;缺点是切换速度在毫秒级。代表公司有Calient、Polatis(现隶属HUBER+SUHNER,据公开资料与产业报道,曾出现在部分大型云厂的供应链案例中,具体客户未见公司层面披露)。

数字液晶DLC方案(液晶分子控制光束方向)

用液晶材料调控光束方向。优势是成本低、扩展性强。Coherent是这一方向的代表,2024年在展会上公开演示过液晶OCS,2025年确认已实现初始收入。劣势是寿命与稳定性仍需市场验证。

压电光束偏转DLBS方案(压电材料快速偏转光束)

通过压电材料实现光束快速偏转,切换速度可到微秒级。但目前仍停留在样机和研发阶段。代表公司是Lumotive。

光波导/硅光方案(在硅片上集成光路)

把光路直接集成在硅光芯片上,实现“芯片级OCS”。优势是潜力巨大、能耗低;缺点是工艺难度大,损耗和温控问题仍待解决。据产业报道,iPronics等厂商的方案已向谷歌、英伟达送样。

在现有公开产品与厂商口径下,短期赚钱靠MEMS,中期看液晶突破,长期想象力最大的是光波导/硅光。

四、全球生态:巨头如何下注

在OCS这条新赛道上,谁在下注?答案很清楚:用户是美国云巨头,设备商是欧美光通信厂商,创新公司在前沿技术上试水。

应用巨头

谷歌:OCS的最强推手,已在Jupiter和TPU网络体系中引入并运行。

微软、Meta、亚马逊:均在OCP的OCS项目组里,存在跟进可能。

英伟达:虽以GPU为主,但在OCP相关工作中保持参与,对OCS生态保持布局与关注。

设备商

Lumentum、Coherent:光通信两大龙头。Coherent确认液晶OCS平台已实现初始收入;Lumentum在财报和沟通中多次强调OCS需求与未来增长动能,指引2026年起可能带来更明显的增量。

Polatis(MEMS光交换公司)、Calient(MEMS光交换公司):业内公开资料与报道多次提及其面向大型云厂的应用案例(具体客户与规模未见公司层面逐项披露)。

创新公司

iPronics:光波导方向的代表,据产业报道,其产品已向谷歌、英伟达送样。

Lumotive:押注压电光束偏转(DLBS),主打快速切换。

nEye、OrioleNetworks:分别探索硅光和全光网络。

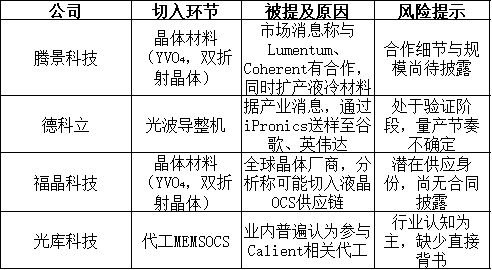

五、中国公司:在哪些环节露过面

目前国内厂商在OCS领域的存在感主要集中在上游材料和部分代工 ,整机和系统端的话语权还很有限。几家常被产业报道提及的公司如下:

说明:

国内公司在OCS产业链里,参与度提升但主导权有限 ,能插手但难定规则。真正的利润主要集中在整机和核心器件环节。

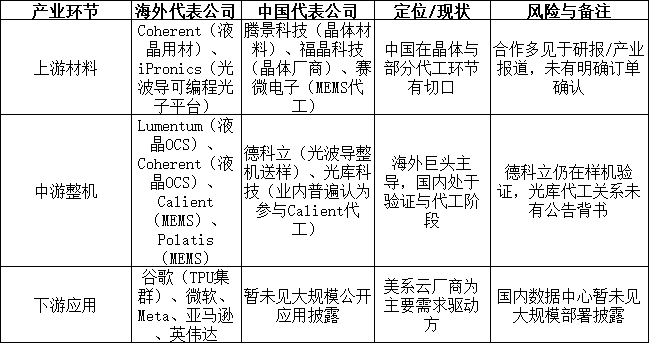

六、产业链全景:谁主导,谁配套

如果把OCS的产业链拆开看,可以很直观地发现,中外差距主要体现在中游整机和下游应用。

说明:

从价值链角度看:

上游能分一杯羹,中游仍待突破,下游话语权目前极为有限。利润分布主要集中于整机和核心器件厂商。

七、商业化节奏:2026年更像第一个窗口期

OCS能不能真正跑起来,核心看三件事:需求、供给、标准化。

从节奏看,2025年更像“验证与试点年”;在目前公开口径与产业节奏的综合判断下,2026年有望成为第一个真正的商业化窗口期。

除了节奏问题,更大的不确定性来自竞争格局:

八、结语

风险点先摆在台面上:

OCS不是今天的主角,但它有机会成为明天AI网络的“光子高速路”。2025看验证,2026看窗口,后续能否走出规模曲线,要看标准是否落地、路线能否跑通,以及云厂采购节奏。对国内厂商而言,当下更像是在上游配套环节打基础;真正的机会,可能出现在新路线成熟、生态更开放的那一刻。