深度解读:存储暴涨潮来袭,国产化投资机遇全解析

一、存储股突然成了“市场新宠”

就在前几天,Micron(美光科技)丢出了一份让市场炸锅的财报:四季度单季营收约113亿美元,创历史新高,利润同步显著改善(由AI数据中心与HBM拉动)。 要知道,存储芯片行业在去年还被人嫌弃成“白菜价”,怎么突然就成了香饽饽?

答案两个字:AI。

大模型训练、推理对存储芯片的需求,已经远远超过了手机、电脑那个年代。Micron表示HBM需求持续走强,HBM3E供给偏紧 、HBM4明年起加速爬坡 ,订单已高度锁定 ;产业链消息称部分品类报盘收紧,市场普遍预期后续仍有上行动能。

什么意思?一句话:“货紧、别问价,等我通知。”

存储股在二级市场也一度火爆:DRAM、HBM、NAND全线走强,那几颗绑在GPU旁边的“超级内存条”,反而成了资本追逐的核心。

二、存储芯片的周期逻辑:从“白菜价”到“黄金价”

存储芯片有一个最典型的特征:周期性 。它就像猪肉价格,一旦供过于求就崩盘,没人要的时候比白菜还便宜;可只要需求一上来、产能收紧,价格立刻翻倍。

第一,供给收缩。

2023年行情差到谷底,三星、SK海力士、美光这些巨头都在减产去库存。现在旧的DDR4(个人电脑常用内存条)和LPDDR4X(手机常用低功耗内存)逐步停产,厂商把产能转去做更高利润的DDR5(新一代内存)和HBM(高带宽内存,AI专用“超级内存条”),供给自然收紧。

第二,需求换挡。

过去十年,存储芯片主要看PC和手机出货量;现在风口彻底转到AI。大模型训练需要海量HBM,推理需要DRAM(动态随机存取存储器,计算机运行内存)和SSD(固态硬盘存储)。AI不是“换机潮”那种短暂刺激,而是每一家云厂商、每一个数据中心都在长期加仓的必需品。

第三,价格验证。

2025年以来,DRAM价格半年内主流合约价累计涨幅约70%左右 ;南亚科Q3合约价直接拉70%,Q4预计再涨50%;华邦电连续两季单季累计上涨约80%–90%。企业级SSD方面,机构口径显示,2Q25企业级SSD收入环比+12.7% 。闪存(NAND,主要做手机和SSD存储)也从低点抬头,SanDisk(闪迪,已自西部数据分拆为独立闪存公司 )已经率先调价,美光甚至传出产业消息称部分品类报盘收紧,意思就是:“别问价,等我开口。”

第四,这一轮不一样。

历史上的存储周期,往往是补库拉一波,涨一阵就跌。这一次不同,背后是AI带来的长期化需求,以及HBM这种高附加值产品占比持续提升。换句话说,价格的“底座”被抬高了,存储芯片产业链利润中枢跟过去不是一个量级。

所以逻辑很清晰:减产+老品退场→AI需求接力→新品占比提升→行业进入“黄金价”通道。 存储板块的股价上涨不是空穴来风,而是产业链实打实的共振。

三、重点产品线拆解:谁才是真正的核心赢家?

存储芯片虽然看上去是一整块,但其实分成三条主线:DRAM、HBM、NAND。简单理解,HBM就是升级版的DRAM(多层堆叠+高速通道),而NAND走的是完全不同的非易失性存储路线。换句话说,HBM是DRAM的高阶形态,NAND则是另一种存储逻辑。搞清楚这三者的关系,才能看明白谁是“票房保证”,谁只是“跟风角色”。

1. DRAM:周期的“基本盘”

DRAM(动态随机存取存储器,电脑和服务器里的运行内存)是存储芯片体系的根基。过去一年,DRAM价格从谷底反弹,半年涨幅超过70%。原因很简单:老的DDR4(第四代DRAM接口标准)被逐步淘汰,厂商集中火力做DDR5(第五代标准)。两者本质上都是DRAM,只是代际不同——DDR5在带宽、功耗和容量扩展上都远超DDR4。这意味着整个市场正在完成从DDR4到DDR5的切换,旧品供应收紧,新品需求扩张,供需错位直接推高了价格。

DRAM是整个存储周期的底座,只要价格上行确认,板块行情就有支撑。

2.HBM:AI点名要的“超级内存条”

HBM(高带宽内存,GPU旁边焊接的高速显存)是AI的核心耗材。大模型训练离不开它,算力越大,需要的HBM就越多。现在三家巨头——SK海力士、三星、美光——几乎吃下了全部订单,订单已高度锁定。

HBM是这轮行情的“稀缺品”,价格弹性最强,也是市场最容易讲故事、资金最爱追的赛道。

3.NAND:争议最大的品类

NAND(闪存,主要用在手机和固态硬盘SSD里)逻辑有点复杂:

但机构观点出现分歧:摩根士丹利认为NAND的供需扭转最剧烈,反而比DRAM/HBM更有上涨潜力;可不少研究机构坚持,真正确定性的机会还是在HBM和DRAM。

NAND是最具争议的“变量”,涨价确实在发生,但确定性不如HBM。需要注意的是,除了NAND,还有一个容量更小但需求刚性的 NOR Flash,多用在车载和IoT芯片里。它不是行业主线,而是一个典型的利基市场,后续会单独拆解。

整体来看,DRAM是基本盘,HBM是绝对稀缺品,NAND是分歧点 。投资者要想看懂行情,不能把它们混在一起看,而是要分清楚:谁是核心驱动力,谁只是周期里搭便车的。

四、利基市场与国产替代:小厂的“翻身仗”

大家都知道,大存储的天下是三星、海力士、美光三巨头,国内厂商想在DRAM、HBM这种核心战场硬刚,短期还够呛。那是不是中国厂商就没机会?不见得。真正的窗口,反而藏在一些“利基市场”和“国产替代”的缝隙里。

1.NOR Flash:小容量,大刚需

在非易失性存储 里,其实有两条路:NAND 和NOR Flash 。

所以别看NOR Flash体量小,它并不是NAND的“简化版”,而是完全不同的细分市场。恰恰因为汽车、物联网的爆发,这个小市场出现了结构性缺货,价格在四季度预计双位数上涨。国内厂商如兆易创新、东芯股份正在加速扩产,这说明在大厂垄断的主赛道之外,国产厂商完全有机会在这些细分环节实现突破。

2.模组厂:下游第一批吃到涨价红利的公司

像江波龙、佰维存储这种模组厂,本质就是“拼装厂”——把存储芯片封装成SSD、内存条卖给客户。逻辑很直白:芯片原厂涨价,他们库存里的货一夜之间升值。行情热的时候,这类公司往往先涨一波。

3.国产替代:美光退出,留给我们空间

美光最近宣布停止未来移动NAND/UFS5.0研发 (存量供货维持),直接让出了一个细分市场。国内厂商自然抓紧切入,比如长江存储、普冉股份、聚辰股份都有机会分一杯羹。

4.封测环节:别忽视的隐性赢家

存储芯片最后要经过封测(测试+封装),这个环节过去很容易被忽略。但今年台系存储封测环节报价上调 ,A股封测链条具备利润传导弹性。

大厂在拼硬实力,小厂靠的是灵活切入。 在利基市场和国产替代的赛道上,中国厂商的机会是真实存在的。它们可能不是显卡旁边的“超级内存条”,但却是下一波行情里最容易被资金点燃的火种。

五、中国厂商的机会与壁垒:追赶的窗口期

这一轮存储周期里,中国厂商能不能抓住机会?

答案很直接:机会确实来了,但难度也不小。

机会从哪来?

AI大潮把需求推到了中国本土。阿里二季度在“AI+云”上的资本开支高达386亿元,未来三年还要砸3800亿元;百度和腾讯也没闲着,分别是38亿和191亿元。这些钱都砸向GPU、服务器、数据中心,而背后的刚需就是高性能DRAM(运行内存)和NAND(闪存)。

需求加持下,价格走势已经说明问题:

利基市场也在发力:

台股的旺宏、华邦电、南亚科8月合计营收同比大涨;国内NOR Flash(小容量闪存,汽车和物联网常用)还在爬坡,市场已经缺货。封测厂南茂三季度顺势上调报价,利润传导到下游。A股的兆易创新在利基DRAM上不断突破,目标是五年内拿下国内三分之一份额。

壁垒在哪里?

谁在往前跑?

中国厂商的打法,不是硬刚巨头,而是从利基、模组、封测这些环节切进去,再慢慢往高端靠近。 机会在眼前,但要真正撬动全球格局,还得靠时间和积累。

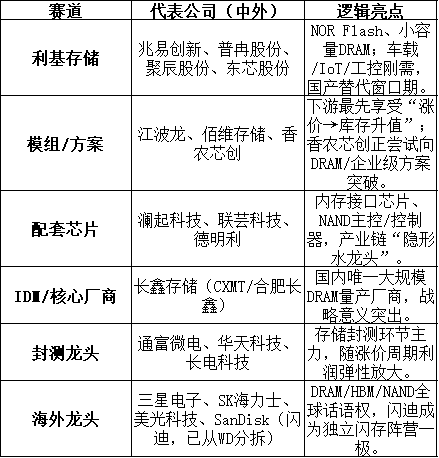

存储板块重点公司梳理

六、投资视角:怎么在存储周期里下注?

存储板块的逻辑已经说清楚了,但对投资者来说,最重要的问题只有一个:钱该怎么投?

这里可以分成几条主线:

1.纯正周期股:跟着价格走

DRAM、NAND的涨价周期是板块行情的“发动机”。周期股的打法很直接:价格涨,利润爆,股价跟着起。风险同样明显——价格一旦掉头,利润和估值会双杀。

对应标的:三星、SK海力士、美光(海外三巨头);A股里短线跟风的存储模组厂、利基DRAM公司。

2.稀缺品赛道:HBM概念

HBM(高带宽内存,AI专用的“超级内存条”)是大模型绕不开的刚需,全球只有三家能量产,确定性最强。问题是A股几乎没有纯正的HBM厂商,投资者只能通过产业链的二级环节切入,比如封测、接口芯片。

对应标的:澜起科技(内存接口)、通富微电/华天科技/长电科技(封测)。

3.国产替代:政策护航的长期逻辑

这里逻辑和周期不同。国产替代不看短期价格,而是看政策+本土需求的持续性。美光退出UFS5.0给了中国厂商窗口期,NOR Flash和利基DRAM也在不断扩产。长期来看,这是国内存储产业最稳的增量来源。

对应标的:兆易创新、普冉股份、聚辰股份、东芯股份、长江存储(NAND,未上市)、长鑫存储(DRAM,未上市)。

4.“被忽视的隐性赢家”:封测环节

市场大多数人盯着芯片本身,但其实封测是涨价周期里最容易拿到利润弹性的环节 。台系厂商已经上调报价,A股封测厂大概率也会受益。逻辑是:即使存储价格涨幅放缓,封测环节依然能维持较高的订单和毛利。

对应标的:通富微电、华天科技、长电科技。

存储投资的核心就是四条线:短线盯价格,中期看HBM,长期押国产替代,别忘了封测这个隐性赢家。

七、风险

存储板块现在的行情很热,但投资永远不是单向道。几个风险点必须心里有数:

1.周期反转的风险

存储芯片是最典型的周期行业。价格能涨70%,也能在几个月里腰斩。现在涨得快,是因为需求和供给双重挤压,但一旦供给扩产超预期,或者下游备货告一段落,价格回落的速度同样惊人。

2.技术与良率的不确定性

HBM、DDR5这些高端产品并不是想做就能做出来。良率稍有波动,就会影响出货和成本。对于国内厂商来说,技术代差依旧存在,短期很难追平海外巨头。

3.政策和地缘风险

中国厂商要追赶,设备和专利是绕不开的坎。如果国际局势再收紧,关键设备或工艺受限,国产替代的进展可能被迫放慢。

4.消费端复苏的风险

AI需求火热,但传统消费端(手机、PC)仍占了存储的大头。如果消费市场复苏不及预期,NAND的上涨逻辑可能被削弱。

行情热的时候最容易忽视风险。存储这波上行是真,但不是没有天花板。投资者要分清“结构性机会”和“周期性陷阱”。

八、结语:存储的下半场才刚开始

存储芯片产业链从来不是冷门行业,只是过去几年被低谷压得太久。AI点火,周期回暖,价格抬升,让它重新站上舞台。Micron的财报只是信号弹,真正的逻辑在于:AI越烧钱,存储越值钱。

短期看,这是一次实实在在的涨价周期;中期看,HBM和DDR5正在重塑利润格局;长期看,中国厂商的追赶战才刚刚开始。

投资者要记住:存储不是永远的“白菜价”,也不会一直是“黄金价”。它考验的是你能不能在周期里踩对节奏,在分歧里看准方向。

谁能笑到最后?不是追热点最快的人,而是能在波动中活下来的头部玩家。

** **