ASIC龙头炸了!芯原Q3业绩暴增,AI订单全面开花

10月9日早盘,芯原股份一度涨超15% 。

市场反应很直接——这家曾被视为“半导体IP厂”的公司,用一份三季报经营预告,让资金重新审视它的成长曲线。

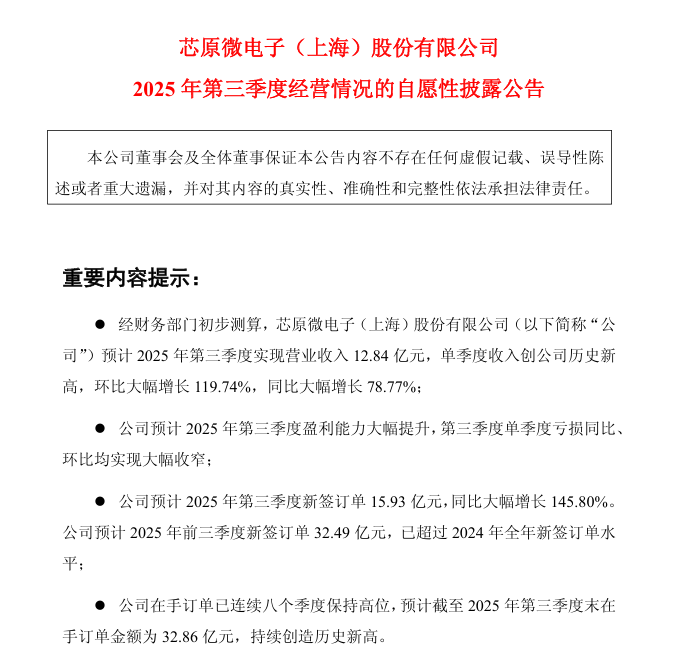

公告显示,公司预计Q3实现营收12.84亿元 ,环比暴增119.74% 、同比增长78.77% ,单季收入创历史新高。新签订单同比大增145.8% ,AI相关项目占比约65% 。一句话:AI订单兑现、亏损收窄,业务结构在加速切换。

这不是例行披露,而是一份提前“自愿交底”的公告——芯原主动亮出成绩单,显然对未来经营趋势有足够信心。

注:本次经营数据为公司财务部门初步核算结果,未经注册会计师审计,最终以公司正式披露的2025年第三季度报告为准。

一、营收飙了,亏损收了,气势彻底回来了

别以为这是意外。AI ASIC的浪潮去年底就开始动了,国外大厂自研,国内厂商追赶,整个行业从芯片到算法全在爆发。芯原算踩对节奏——项目早就铺好了,这季度只是到了兑现期。

营收12.84亿 ,同比飙78.77% ,环比翻倍。

对比上半年还在亏、营收下滑的阶段,这一季度堪称“反杀”。

增长动力写得很清楚:一站式芯片定制业务 。

研发团队之前做的那些项目,这回开始结单。

结果就是——营收跳了,亏损收了。

公告说第三季度亏损同比、环比都大幅收窄。

没明说扭亏,但已经把方向写明白了:拐点在这附近了。

放眼整个设计板块,多数公司环比涨二三成就算好成绩,芯原直接翻倍。

这已经不是恢复,是换档。

二、赚钱方式换了,结构比增长更重要

把业务拆开看就更有意思。

1.量产业务6.09亿元,同比增长158%,环比涨133%。

这说明:之前设计的项目进入量产兑现阶段,现金流在回正的路上。

2.芯片设计业务4.29亿元,同比增长80%,环比暴增291%。

研发的积累开始变现。AI项目多、客户急,公司忙得转不动就是好事。

3.IP授权2.13亿元,同比基本持平,环比涨14%。

老本行还在,稳定现金流,但主角已经换人了。

换句话说,芯原不再靠“收租金”,而是靠“帮客户造芯”赚钱。

以前是知识换授权,现在是能力换利润。

一站式芯片定制就是“包活儿”模式——设计、流片、交付一条龙。利润空间大,但要求更高。

更妙的是,收入结构也在变。量产业务毛利通常高于授权,稼动率(实际产能利用率)一上来,规模效应就开始显现。

不是成本降了,而是赚钱的逻辑变了。

而且AI项目进入集中交付阶段,部分研发投入能资本化,不再全算费用。

简单说:以前投的钱是坑,现在投的钱开始长苗。

如果四季度现金流真转正,那这场亏损周期就算基本走完。

一句话,芯原已经从“搞研发”变成“兑现研发”。

三、订单爆表,未来几季基本锁死增长

数据更狠。

- Q3新签订单15.93亿元 ,同比暴涨145.8% ;

- AI项目占65% ;

- 在手订单32.86亿元 ,连续8个季度创新高;

- 一站式定制业务占比近90%,其中约80% 预计一年内变成收入。

什么意思?未来几季的增长几乎写在账上了。

前三季度新签订单32.49亿元 ,已经比2024全年还多。

这回没人能再说芯原“讲故事”。

订单摆这儿,AI业务正在兑现。

更关键的是,这个赛道的逻辑。

GPU做通用算力,ASIC做专用算力。

GPU供不应求、能耗高,很多客户干脆找人定制自己的芯片。

芯原正好在中间:既懂设计,又能搞交付。

AI世界需要这样的公司——既不吹概念,也不做代工,而是做“算力裁缝”。

四、布局补完,开始像个平台公司了

除了业绩爆发,公司也在补“短板”。

9月11日,芯原披露拟通过发行股份+现金 收购国内RISC-VIP厂商芯来科技 97.0070%股权。

交易完成后,芯来将成全资子公司,目前还在预案阶段,审计和评估未完成。

这步棋意义不小。

RISC-V是国产CPU的底层路线,芯来这块拼上去,芯原的IP组合(GPU/NPU/VPU/ISP)就更完整了。

接下来它可以从“接单公司”升级成“全栈IP平台公司”。

与此同时,公司在推Chiplet、小芯片封装和平台生态。

简单来说就是,以前卖技术,现在卖体系。

去年还有人笑它“AI嘴瓢”,今年数据打脸。

市场最讽刺的地方就在这儿:

当年被骂吹牛的,最后都在兑现;

当年最稳健的,反而躺在底部。

五、成长故事不怕质疑,但得兑现

当然,风险也得看。

- 订单能否如期兑现。 签单容易,交付难。能否变成营收,还得看执行力。

- 毛利率能否稳住。 ASIC定制业务管理复杂,成本控制稍一松就会掉毛利。

- 先进工艺能否跟上。 芯片赛道卷到5nm、4nm,速度就是生命。

- 研发投入压力。 技术是命根子,钱得花,但利润表会疼。

六、估值的逻辑,正在改写

这份经营预告,不只是数字亮眼。

更大的意义是——芯原的盈利模型变了。

- 过去靠IP授权收租,如今靠AI定制吃项目;

- 过去讲技术积累,如今讲产业兑现。

这才是真正的转型。

公告最后再三强调:数据是初步核算,未审计,最终以三季报为准。

但公司也明确表示,不存在重大不确定性——这等于告诉市场:方向没错。

从资本视角看,这家公司正在从“讲故事的科技股”,变成“能算账的成长股”。

当一家芯片公司从IP授权转向量产交付,估值逻辑自然要换。

以前看PS(市销率,拼故事),以后看PE(市盈率,拼利润)。

这才是重估的起点。

如果订单兑现顺利,按可见度推演,2026年有望成为利润释放的大年。

这不是空喊口号,而是数据支撑的概率事件。

市场最怕两种公司:没增长的,和兑现太快的。

芯原显然是第二种。

市场总是高估一年,低估三年。

短期看利润表,长期看路线图。

芯原的故事,不只是个季度行情,而是未来几年的主线剧情。

趋势还没尘埃落定,但方向已经很清楚。

风口不保证你飞,但起得早的,至少有资格试一试。

芯原,正在起飞。