光迅科技三季报点评:带宽周期新起点,信仰还坚定吗?

一、关键数据

第三季度当季:

营业收入:32.89亿元,同比+45.01%。

归母净利润:3.47亿元,同比+35.42%。

扣非归母净利润:3.18亿元,同比+28.24%。

毛利率:24.14%,同比下降约0.96个百分点。

净利率:10.48%,同比下降约0.68个百分点。

EPS(摊薄):0.44元,同比有所上升。

单季度非经常性损益约2817万元,主要来自政府补助。

2025年前三季度累计:

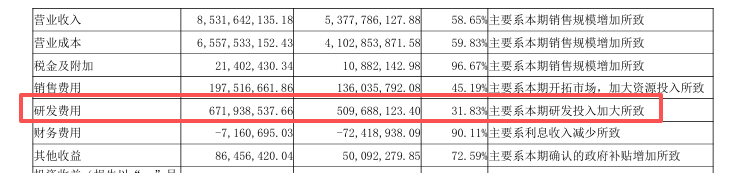

营业收入:85.32亿元,同比+58.65%。

归母净利润:7.19亿元,同比+54.95%。

扣非归母净利润:6.78亿元,同比+49.29%。

毛利率:23.14%,同比下降约0.57个百分点。

EPS(稀释):0.91元,同比有所上升。

经营现金流净额:10.76亿元,同比大增206.6%。

每股经营性现金流:1.33元,同比+205%。

合同负债:5.92亿元,同比+124.6%。

三费合计3.31亿元,占营收3.88%,同比+21.4%。

二、收入与利润:量冲上去了,但毛利在“挤”

这一季光迅的成绩单,可以用一句话概括:收入跑得快,利润还在等。

前三季度收入同比飙升近六成,单季度依旧保持高增,靠的主要是出货规模扩大与结构升级,而非一次性因素。AI数据中心、800G、1.6T这些关键词,已经成了它的新发动机。

不过,毛利率下滑到23.14%,净利率也略降,说明扩张带来了价格压力。高端产品的占比还没完全拉上去,中低速模块还在清库存。也就是说,这波增长更多靠“量”,毛利的改善还要等新一代产品放量。

三、盈利质量:增长有量,现金更实

利润表拆开看,亮点其实在“质量”。毛利率在降,但费用率稳得很,期间三费占比不到4%,说明管理效率保持稳定。

净利率下行更多是结构切换与折旧摊销增加带来的短期挤压,不是经营出了问题。

更重要的是,现金流在变好——经营现金流净额10亿多,同比翻两倍,利润“含现金量”明显提升。这意味着公司不只是账上数字漂亮,钱真回来了。

盈利端的“量”与“现款回流”相互印证,现金质量比去年同期明显改善。

四、现金流与资产结构:资金更稳,节奏更顺

现金流转正是这份财报的核心看点。应收账款下降47%,说明回款节奏更顺畅,客户结构也在优化。合同负债翻倍,意味着订单提前锁定,后续收入的确定性更强。

资产端同样健康:货币资金超过41亿,负债率约40%,杠杆稳、弹性足。

唯一需要盯的是经营现金流和流动负债的匹配度,目前还不算宽裕,后续得靠交付兑现继续撑现金池。

五、存货与减值:扩产期的代价

存货涨了五成多,看上去吓人,但背后其实是战略性备货。公司在为1.6T模块和AI高端产品提前布局,产能要扩、料要先囤。

同时,公司也谨慎计提了部分跌价准备,这会短期压利润,但对长周期是正面动作。扩产期更该关注的是库存结构与周转效率——关键在能否按时、按价转化为现金。

因此,短期利润承压与库存抬升是一体两面,关键仍看Q4—明年上半年的去化与毛利恢复节奏。

六、研发与资本开支:该花的钱一分不少

研发投入同比+31.8%,公司没收手。重点仍是高速光模块、硅光芯片、AI互连等核心技术。

这类研发不可能立竿见影,但正是未来的护城河。过去几年ROIC中位数约7%,确实不算高,但这是行业共性——光通信企业普遍“资本重、回报慢”。

好在随着高端模块量产、折旧周期过去,这个数在2026年有望上升。现在花的钱,未来才是利润杠杆。

七、行业周期:AI拉开的“带宽大时代”

整个光模块行业,正在经历一次结构性换挡。

过去靠电信投资吃饭,现在靠AI算力扩张。模型参数越来越大,服务器带宽翻倍,互联速率从400G一路跳到1.6T。

带宽一上来,对芯片、封装、测试的要求就成倍提高,行业集中度也在快速提升。

光迅处在这条传导链的中枢——既做光芯片,又能做整模块,技术闭环和成本控制都在手上。

本轮AI驱动的带宽周期,比过去的电信周期更长、更稳,波动更小,对这种垂直整合厂商最有利。毛利率的改善,也最终取决于高端模块出货与良率爬坡。

八、盈利结构:弹性还没爆,但已经在积蓄

光迅的垂直整合优势,会在高端模块占比上升后显现——届时成本下降、毛利提升,就是利润曲线的第二波跳升。

机构普遍预测,2025年公司净利润有望达到10亿元左右,EPS约1.24元,对应估值约35倍PE。

当前估值更多反映了市场对AI数据通信延续性的预期,后续能否超出预期,取决于明年上半年高端产品的出货兑现。

九、股东与资金面:稳中带信心

烽火科技集团仍是第一大股东,持股36.13%,股权结构稳定。

公募基金中,长盛国企改革混合持仓最多,规模5.4亿元,近一年净值涨了65%。

机构的持续加仓,说明资金仍看好光模块赛道的中期逻辑。AI数据中心的投资节奏未见放缓,确定性仍是市场主线。

十、风险与观察点

库存风险要看周期节奏,下游客户若放慢采购,资金占用压力会放大。

毛利率仍是核心变量,高端产品良率、价格竞争、汇率波动都会影响利润释放。

此外,公司属于典型的研发驱动型企业,资本开支高,短期现金流弹性有限,经营节奏仍需稳步推进。

十一、结语

这份三季报,是光迅科技从“传统通信”跨进“AI带宽时代”的缩影。收入冲上来了,现金流也修复了,只是利润还在路上。

毛利的下滑,是扩张的代价;库存的增加,是布局的前奏。它不是问题,而是阶段。

光迅的优势在于,它看得见下一个周期。AI带宽的浪潮已经来临,光模块是这场算力革命最硬的载体。

短期看,它是一家经营效率提升、现金更稳的企业;中长期看,它正沿着AI算力周期的上行轨道前行。

利润释放的节奏,取决于高端模块的兑现速度与现金转化质量。节奏把握与执行确定性,将决定这笔前置投入的回报上限。

我们始终认为,对光模块要有信仰。相较龙头,光迅科技的表现已经可圈可点,而真正的分水岭,还要看“龙一”接下来能交出怎样的成绩单。